Bong bóng đối với tiền điện tử dường như đang hình thành?

Huyền Trần

Junior Analyst

Bitcoin tiếp tục là động lực cho thị trường tiền mã hóa, trong khi các ngân hàng trung ương tiếp tục cắt giảm lãi suất, kéo dài chu kỳ tăng trưởng. Mặc dù lạm phát tài sản đang gia tăng, nhưng chưa có điều kiện đủ để chuyển sang trạng thái “risk-off”.

Bitcoin tiếp tục tăng trưởng mạnh, mang lại thanh khoản cho toàn bộ hệ sinh thái tiền mã hóa, và có thể là khởi đầu cho một bong bóng tiền mã hóa mới. Luật chơi quan trọng nhất vẫn là: “Khi thấy bong bóng đang hình thành, hãy nhanh chóng mua vào để thổi phồng thêm.”

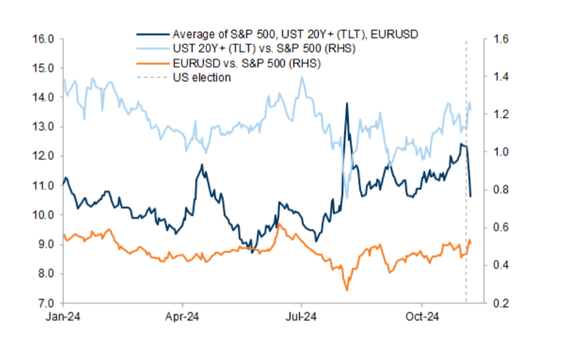

Chuyển sang các loại tài sản truyền thống, thị trường đang chứng kiến sự khác biệt về biến động tiềm ẩn giữa các loại tài sản. Biến động của cổ phiếu đã giảm mạnh, nhưng biến động của lãi suất và ngoại hối vẫn còn tụt lại phía sau.

Sự tương quan giữa chỉ số S&P 500, UST 20Y+ (TLT), và EURUSD theo thời gian

Năm nay, các chiến lược Momentum và Vol targeting đã mang lại hiệu quả cao, khi biến động cổ phiếu bị ảnh hưởng mạnh mẽ bởi quy mô bảng cân đối kế toán của ngân hàng trung ương, và các ngân hàng đã làm tốt trong việc kiểm soát yếu tố này.

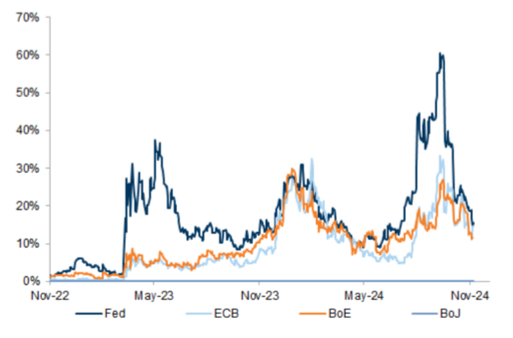

Thị trường hiện đang đánh giá rất thấp khả năng cắt giảm lãi suất trên 8 lần trong năm tới, một mức thấp được kiểm định lại từ tháng 5/2024. Câu hỏi quan trọng lúc này là liệu thị trường có đang quá tự tin hay đã thực sự phản ánh đúng những rủi ro cắt giảm lãi suất? Việc xác định điểm đảo chiều là rất quan trọng, tuy nhiên, chưa có bằng chứng rõ ràng cho thấy điều kiện chuyển sang trạng thái “risk-off”.

Dự báo khả năng thay đổi lãi suất của các ngân hàng trung ương lớn

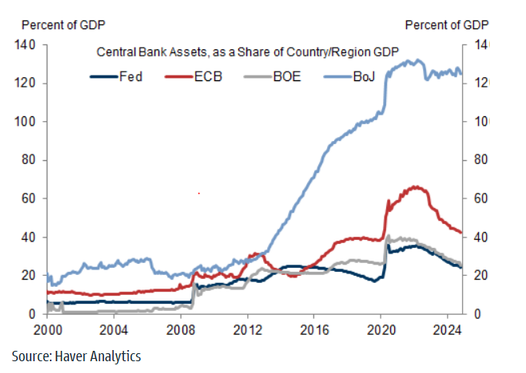

Câu hỏi then chốt là liệu thị trường có đang quá tự mãn hay không, và liệu đã đến lúc áp dụng chiến lược “risk off”. Việc xác định điểm đảo chiều là rất quan trọng, nhưng hiện tại tôi chưa thấy đủ bằng chứng cho thấy thời điểm đã chín muồi để chuyển sang trạng thái “risk off”. Quan điểm chính vẫn là các ngân hàng trung ương sẽ tiếp tục cắt giảm lãi suất và kéo dài chu kỳ. Xu hướng này sẽ tiếp diễn. Lý do là bảng cân đối của các ngân hàng trung ương vẫn còn quá lớn, và tốc độ thắt chặt hiện nay có thể vẫn chưa đủ để kiểm soát lạm phát tài sản. Đặc biệt, vốn hóa thị trường tiền mã hóa đã vượt 3 nghìn tỷ USD, đánh dấu sự chuyển dịch từ lạm phát truyền thống sang lạm phát tài sản.

Tài sản của ngân hàng trung ương so với GDP

Xu hướng này tiếp tục phát triển, với lạm phát truyền thống giảm đi khi giá dầu giảm 3.3% và nguồn cung được cải thiện. Bảng cân đối của các ngân hàng trung ương cho thấy điều kiện tài chính vẫn chưa quá thắt chặt. Fed tiếp tục điều chỉnh chính sách tiền tệ, chuyển từ các tài sản có tính phòng thủ (như vàng, Nasdaq, bạc) sang các tài sản có tính công cao hơn (như Russell 2000, thị trường mới nổi, trái phiếu lãi suất cao, trái phiếu ngoại biên).

Chính trị bầu cử hiện tại thúc đẩy hoạt động kinh tế thực tế nhiều hơn so với các chu kỳ trước. Những ứng cử viên xuất sắc của nhóm doanh nghiệp cũng xuất hiện sớm và mạnh mẽ hơn, với nhiều công ty giảm đầu tư vì lo ngại về bầu cử từ quý 3, sớm hơn so với các chu kỳ trước. Ví dụ, ASML đã giảm 50% đơn đặt hàng nhưng đang bắt đầu tuyển dụng lại. Nền kinh tế có thể tăng trưởng mà không tạo ra lạm phát đáng kể.

Khi nền kinh tế ngày càng cân bằng, bảng cân đối của ngân hàng trung ương vẫn ở mức hỗ trợ và các ngân hàng tiếp tục điều chỉnh lãi suất ngắn hạn, tôi không thấy lý do đủ mạnh để chuyển sang trạng thái “risk-off”. Để xảy ra điều này, bảng cân đối ngân hàng trung ương sẽ cần phải được xem xét kỹ hơn, nhưng điều này khó xảy ra khi chúng ta đang ở trong chu kỳ tăng trưởng thu nhập, không phải chu kỳ tín dụng.

Nên mua các tài sản có tốc độ tăng trưởng nhanh. Đợt bán tháo hàng hóa chủ yếu xuất phát từ vấn đề cung ứng chứ không phải do nhu cầu giảm. Hàng hóa phản ánh một đặc điểm quan trọng của thị trường tài sản: “Giá hàng hóa phải đạt mức cực đoan để buộc người ta hành động, đầu tư hoặc rút vốn, nhằm điều chỉnh sự mất cân bằng vật chất.” Lập luận tương tự cũng áp dụng cho cổ phiếu và trái phiếu, và hiện tại chưa có dấu hiệu nào cho thấy điều kiện đã đạt mức cực đoan.

Chỉ số CPI ổn định hoặc giảm chính là tín hiệu cho sự quay lại của lạm phát tài sản, mặc dù sẽ phải đánh đổi bằng lạm phát PCE lõi.

ZeroHedge