Áp lực sẽ đè nặng lên thị trường Mỹ nếu Fed phát hành thêm tín phiếu nhằm giảm thâm hụt ngân sách

Thái Linh

Junior Editor

Các nhà phân tích cho rằng Mỹ sẽ buộc phải cấp vốn cho khoản ngân sách ngày càng thâm hụt bằng tín phiếu, gây ra những hậu quả đối với thị trường lãi suất và cuộc chiến chống lạm phát.

Văn phòng Ngân sách Quốc hội, cơ quan giám sát tài chính độc lập, trong tuần này đã cho biết các gói viện trợ dành cho Ukraine và Israel sẽ đẩy thâm hụt ngân sách của Mỹ trong năm tài chính này lên 1.9 nghìn tỷ USD - cao hơn so với dự đoán hồi tháng 2 là 1.5 nghìn tỷ USD.

Ajay Rajadhyaksha, bộ phận nghiên cứu của Barclays, nhận xét rằng: “Mỹ đang tiêu tiền như nước”.

Việc ngân sách ngày càng thâm hụt từ lâu đã báo hiệu rằng sự thiếu kỷ luật của Mỹ chắc chắn sẽ đẩy lãi suất lên cao và rằng bất kể Tổng thống Joe Biden hay Donald Trump đều không có kế hoạch để củng cố tài chính của đất nước.

Việc chuyển sang kế hoạch tín phiếu gần đây cũng có thể làm gián đoạn thị trường tiền tệ và làm nỗ lực chống lạm phát của Fed thêm phức tạp.

Một phần ngân sách thâm hụt dự kiến là do việc xóa nợ cho sinh viên, tuy nhiên điều này được cho là sẽ không có tác động ngay lập tức đến dòng tiền.

Ông Jay Barry, bộ phận chiến lược lãi suất tại JPMorgan, cho biết ông dự kiến phần lớn số tiền trong 150 tỷ USD huy động được sẽ thông qua tín phiếu kỳ hạn ngắn với thời gian đáo hạn từ một ngày tới một năm.

Động thái này sẽ làm tăng tổng tồn kho tín phiếu từ 5.7 nghìn tỷ USD vào cuối năm 2023 lên mức đỉnh là 6.2 nghìn tỷ USD vào cuối năm nay.

Torsten Slok, nhà kinh tế trưởng tại Apollo, cho biết: “Có khả năng tỷ trọng tín phiếu trên tổng số lượng nợ sẽ tăng lên, đặt ra câu hỏi rằng liệu ai sẽ mua chúng. Điều này hoàn toàn có thể gây căng thẳng cho thị trường tài chính.”

Quy mô của thị trường tín phiếu Mỹ đã tăng gấp 5 lần kể từ cuộc khủng hoảng tài chính, một dấu hiệu cho thấy Mỹ đã chuyển sang huy động vốn bằng nợ nhiều như thế nào trong 15 năm qua.

Các phiên đấu thầu tín phiếu có kỳ hạn dài hơn đang đạt quy mô kỷ lục ở một số loại có thời điểm đáo hạn khác nhau và câu hỏi về việc ai sẽ mua toàn bộ số nợ được đưa ra đã khiến các nhà kinh tế và nhà phân tích đau đầu trong nhiều tháng.

Các quỹ thị trường tiền tệ - quỹ tương hỗ đầu tư mạnh vào nợ ngắn hạn - vẫn là nhà đầu tư lớn vào tín phiếu Mỹ.

Tuy nhiên, những lo ngại về nhu cầu ngày càng lớn, do Fed, chủ sở hữu lớn nhất của tín phiếu Mỹ, đang rút lui khỏi thị trường, làm thay đổi cán cân giữa người mua và người bán.

Các nhà phân tích cảnh báo rằng việc thị trường Mỹ tràn ngập tín phiếu có thể gây áp lực lên việc thắt chặt định lượng, nỗ lực thu hẹp bảng cân đối kế toán của Fed, một phần lớn trong quá trình chống lạm phát của ngân hàng này.

Ông Barry của JPMorgan cho biết: “Nếu Fed phát hành thêm TPCP Mỹ, việc thắt chặt định lượng có thể sẽ phải dừng lại sớm hơn dự kiến”.

Fed đã phải can thiệp vào thị trường trong thời kỳ được gọi là cuộc khủng hoảng repo vào tháng 9 năm 2019, khi lượng người mua ít trong thời gian ngắn khiến lãi suất cho vay tăng lên trên 10%.

Rajadhyaksha tại Barclays cảnh báo Mỹ có thể sẽ lại trải qua giai đoạn tương tự “ tháng 9 năm 2019”.

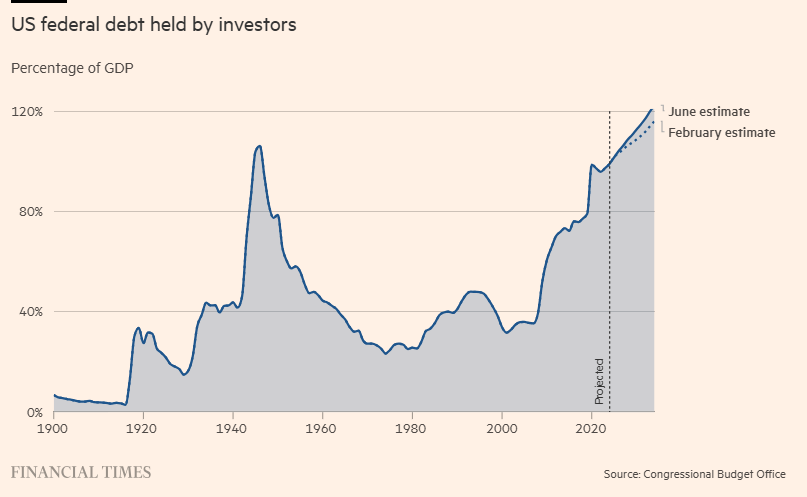

Số lượng TPCP Mỹ so với GDP

Financial Times