Chỉ số DXY giảm sau công bố dữ liệu việc làm ADP

Trước đó, ADP công bố dữ liệu việc làm tháng 3 +155K (Dự báo: 118K. Trước đó: 77K)

Trước đó, ADP công bố dữ liệu việc làm tháng 3 +155K (Dự báo: 118K. Trước đó: 77K)

Sáng ngày 21/3/2025, Sân bay Heathrow, trung tâm hàng không lớn nhất Vương quốc Anh thông báo đang trải qua một sự cố mất điện nghiêm trọng do hỏa hoạn tại một trạm điện phụ trợ cung cấp điện cho toàn bộ khu vực sân bay.

Trong tuyên bố chính thức, Heathrow xác nhận: “Chúng tôi dự kiến sẽ gián đoạn nghiêm trọng trong vài ngày tới và hành khách không nên đến sân bay dưới bất kỳ hoàn cảnh nào.”

Toàn bộ sân bay sẽ dừng khai thác suốt ngày hôm nay, với hàng loạt chuyến bay bị hủy bỏ hoặc hoãn vô thời hạn. Sự cố này đang gây ra phản ứng dây chuyền trong chuỗi cung ứng hàng không châu Âu, đặc biệt là các tuyến bay kết nối xuyên Đại Tây Dương.

Các hãng hàng không đang khẩn trương điều phối hành khách sang các sân bay khác như Gatwick, Stansted và Manchester, tuy nhiên tình trạng quá tải và trì hoãn kéo dài được dự báo là không thể tránh khỏi.

JPY tăng giá sau công bố dữ liệu lạm phát tiêu dùng cao hơn kỳ vọng.

Goldman Sachs vừa công bố kết quả khảo sát mới về kỳ vọng chính sách dưới nhiệm kỳ của Tổng thống Donald Trump, cho thấy mức độ lo ngại ngày càng gia tăng trong cộng đồng đầu tư, đặc biệt liên quan đến thuế quan và tăng trưởng kinh tế.

Chứng khoán Mỹ đóng cửa giảm nhẹ vào thứ Năm khi các nhà đầu tư đánh giá loạt dữ liệu kinh tế mới nhất và tuyên bố chính sách của Fed trong bối cảnh lo ngại về thuế quan gia tăng. Áp lực bán đã gia tăng trong những tuần gần đây sau khi một loạt chỉ số kinh tế cho thấy nền kinh tế và niềm tin tiêu dùng có dấu hiệu suy yếu, trong bối cảnh chính quyền Trump áp đặt các mức thuế thương mại đối ứng. Tuy nhiên, chứng khoán Mỹ đã tăng trong ba trong bốn phiên trước đó, với chỉ số S&P 500 tăng hơn 1% vào thứ Tư sau khi Fed giữ nguyên lãi suất như dự đoán và phát tín hiệu rằng có khả năng sẽ cắt giảm lãi suất hai lần, mỗi lần 0.25 điểm phần trăm, trong năm nay, phù hợp với dự báo trung vị ba tháng trước đó. Fed cũng dự báo tăng trưởng kinh tế chậm lại và lạm phát có thể tăng cao hơn trong ngắn hạn. Chỉ số Dow Jones Industrial Average giảm 11.31 điểm (-0.03%) xuống 41,953.32, trong khi S&P 500 mất 12.40 điểm (-0.22%) xuống 5,662.89, và Nasdaq Composite giảm 59.16 điểm (-0.33%) xuống 17,691.63. Dữ liệu kinh tế công bố hôm thứ Năm cho thấy số đơn xin trợ cấp thất nghiệp hàng tuần tăng nhẹ, mặc dù triển vọng có thể trở nên kém khả quan hơn do cắt giảm chi tiêu của chính phủ, mức lãi suất hiện tại và sự không chắc chắn trong chính sách. Theo báo cáo từ Conference Board, một thước đo về hoạt động kinh tế tương lai đã giảm 0.3% trong tháng Hai, sau khi giảm 0.2% vào tháng Một. Các nhà đầu tư hiện đang định giá khoảng 63 điểm cơ bản cho các đợt cắt giảm lãi suất của Fed trong năm nay, với 71% khả năng sẽ có ít nhất một đợt cắt giảm 25 điểm cơ bản vào cuộc họp tháng Sáu. Lợi suất trái phiếu chính phủ Mỹ giảm nhẹ khi các nhà đầu tư đánh giá triển vọng kinh tế mới nhất từ Cục Dự trữ Liên bang (Fed). Lợi suất trái phiếu kỳ hạn 10 năm giảm 1.9 điểm cơ bản xuống còn 4.237%, trong khi lợi suất trái phiếu kỳ hạn 2 năm giảm xuống 3.962%.

Đồng USD tăng giá vào thứ Năm khi Fed tái khẳng định lập trường duy trì mức lãi suất hiện tại và không vội vàng thực hiện các đợt cắt giảm tiếp theo. Chỉ số DXY tăng 0.41% lên mức 103.80. Đồng franc Thụy Sĩ suy yếu sau khi SNB hạ lãi suất xuống 0.25%, trong khi đồng krona Thụy Điển cũng giảm giá sau khi Ngân hàng Trung ương Thụy Điển giữ nguyên lãi suất. EUR/USD giảm 0.46% giao dịch ở mức 1.0852, sau khi các nhà hoạch định chính sách Mỹ quyết định giữ nguyên lãi suất vào thứ Tư và tái khẳng định kế hoạch cắt giảm lãi suất hai lần trong năm nay, giống với dự báo trung vị ba tháng trước. Tại Anh, lạm phát vẫn trên mức mục tiêu 2%, khiến BoE cắt giảm lãi suất ít hơn so với ECB và Fed kể từ mùa hè năm ngoái, làm gia tăng tình trạng tăng trưởng chậm lại của nền kinh tế Anh. GBP/USD ban đầu tăng lên mức cao nhất trong hơn bốn tháng ở mức 1.3015, nhưng sau đó giảm 0.3% xuống còn 1.29665 trong phiên giao dịch. Đồng yên Nhật suy yếu, giao dịch ở mức 148.79 một ngày sau khi t BoJ giữ nguyên lãi suất và cảnh báo về những bất ổn kinh tế toàn cầu, cho thấy thời điểm tăng lãi suất tiếp theo sẽ phụ thuộc vào tác động của thuế quan từ Mỹ.

Giá dầu tăng sau khi Hoa Kỳ áp đặt các lệnh trừng phạt mới liên quan đến Iran, đồng thời căng thẳng gia tăng tại Trung Đông làm dấy lên lo ngại về nguồn cung bị gián đoạn. Giá dầu thô Mỹ (WTI) tăng 1.64%, chốt phiên ở mức 68.26 USD/thùng, trong khi dầu Brent tăng 1.72%, lên mức 72.00 USD/thùng. Giá vàng điều chỉnh nhẹ sau khi kim loại trú ẩn an toàn này chạm mức cao kỷ lục trong phiên giao dịch, tuy nhiên triển vọng vẫn tích cực nhờ kỳ vọng về các đợt cắt giảm lãi suất tiềm năng từ Fed, cùng với bất ổn địa chính trị và kinh tế toàn cầu đang tiếp diễn. Vàng giao ngay giảm nhẹ 0.07%, còn 3,044.90 USD/ounce, trong khi hợp đồng tương lai vàng của Mỹ tăng 0.15% lên 3,040.60 USD/ounce. Trong thị trường tiền điện tử, Bitcoin giảm khoảng 1.5% trong ngày, giao dịch ở mức 84,056 USD.

Tổng quan thị trường

Bản đồ nhiệt thị trường chứng khoán hôm nay cho thấy một bức tranh đa sắc, với ngành công nghệ tiếp tục ghi nhận những biến động đáng chú ý.

Tâm lý thị trường và xu hướng

Tâm lý nhà đầu tư hôm nay mang tính lạc quan thận trọng, đặc biệt trong lĩnh vực công nghệ và tiêu dùng không thiết yếu. Sự tăng trưởng của các cổ phiếu công nghệ lớn cho thấy niềm tin vào các tiến bộ trong ngành. Trong khi đó, mức giảm của Broadcom phản ánh những thách thức nội tại hoặc áp lực chốt lời của nhà đầu tư.

"Người thắng - Kẻ thua"

Cổ phiếu tăng mạnh nhất: Meta (META) dẫn đầu với mức tăng 3.48%, nhờ chiến lược mở rộng trong lĩnh vực kỹ thuật số đang được thị trường đánh giá cao.

Cổ phiếu giảm mạnh nhất: Broadcom (AVGO) giảm 1.42%, có thể do tác động từ các điều chỉnh thị trường hoặc những yếu tố bất lợi trong ngành bán dẫn.

Trước áp lực mất giá của đồng TRY trong tuần này, NHTW Thổ Nhĩ Kỳ (CBRT) đã nâng lãi suất qua đêm lên 46% từ mức 45% nhằm ổn định thị trường tiền tệ.

Hiện tại, tỷ giá USD/TRY dao động quanh mức 37.80.

Điều này có thể gây khó khăn cho BoE trong việc kiểm soát lạm phát và điều chỉnh chính sách tiền tệ.

Bên cạnh đó, Anh đang ở một vị thế đặc biệt trong căng thẳng thương mại toàn cầu. Tổng thống Mỹ Donald Trump từng coi thuế giá trị gia tăng (VAT) như một loại thuế quan, trong khi Anh áp dụng mức VAT 20%. Dù vậy, tổng kim ngạch thương mại giữa Anh và Mỹ không quá đáng kể.

Dữ liệu về số lượng nhà khởi công trong tuần này gây bất ngờ khi tăng mạnh, nhưng khảo sát của Hiệp hội Xây dựng Nhà ở Quốc gia (NAHB) lại cho thấy sự suy giảm niềm tin của các nhà thầu xây dựng. Tuy nhiên, doanh số nhà hiện có tháng 2 tiếp tục cho thấy tín hiệu tích cực, cho thấy lãi suất vay thế chấp thấp hơn dường như đang hỗ trợ tích cực người mua nhà.

Sự sụt giảm của đồng CAD đầu năm đã khiến giá nguyên liệu thô tăng vọt, và tác động này đang ảnh hưởng tới chuỗi cung ứng. Điều này có thể hạn chế khả năng cắt giảm lãi suất của BoC trong thời gian tới.

Vào cuối tháng 5 năm nay, Hội nghị FMAS 2025 sẽ diễn ra tại Cape Town, Nam Phi.

Dữ liệu chỉ số sản xuất Fed Philadelphia tháng 3: +12.5 (Dự đoán: +8.5; Trước đó: +18.1)

Chi tiết:

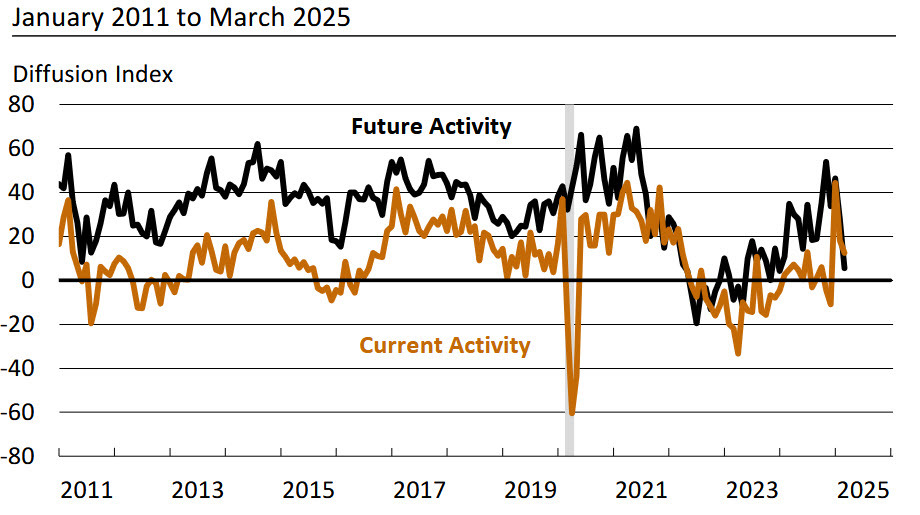

Chỉ số sản xuất Fed Philadelphia tháng 3 ổn định trở lại, đặc biệt là việc làm đã phục hồi rõ rệt. Tuy nhiên, số lượng đơn hàng mới và chỉ số triển vọng 6 tháng lại sụt giảm mạnh.

Theo công bố:

"Theo kết quả Khảo sát Triển vọng Kinh doanh ngành sản xuất tháng 3, hoạt động sản xuất tại khu vực Philadelphia tiếp tục mở rộng, dù đà tăng trưởng không còn mạnh như trước. Các chỉ số khảo sát về hoạt động chung, đơn hàng mới và lượng hàng xuất xưởng đều giảm nhưng vẫn duy trì trong vùng dương. Đáng chú ý, chỉ số việc làm tăng lên mức cao nhất trong nhiều năm. Các chỉ số giá nguyên liệu đầu vào và đầu ra đều duy trì ở mức cao. Tuy nhiên, các chỉ số triển vọng về tương lai cho thấy doanh nghiệp ngày càng thận trọng hơn về khả năng tăng trưởng trong vòng 6 tháng tới."

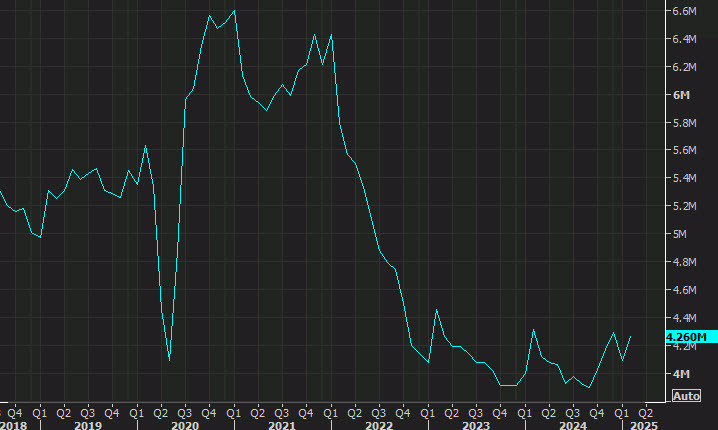

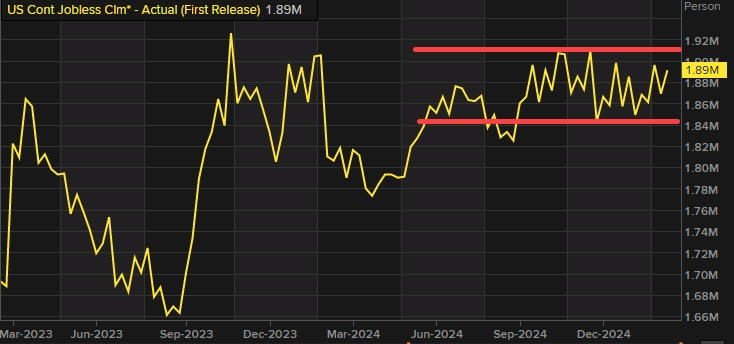

Xu hướng số đơn tiếp tục nhận trợ cấp đang tiến gần ngưỡng 1.900 triệu đơn, nhưng vẫn nằm trong biên độ ổn định kể từ quý III năm 2024.

Điểm nổi bật chính trong phiên giao dịch này là quyết định chính sách của Ngân hàng Quốc gia Thụy Sĩ (SNB), nhưng khi khẩu vị rủi ro suy yếu, điều này đang định hình tâm lý chung trên các thị trường trước khi mở cửa phiên giao dịch Mỹ.

SNB đã thực hiện đợt cắt giảm lãi suất cuối cùng trong chu kỳ hiện tại như dự đoán, với đồng franc giảm nhẹ sau quyết định. Các nhà giao dịch đã dự đoán khoảng 68% khả năng cắt giảm lãi suất, vì vậy quyết định này xác nhận lại kỳ vọng đó, và giá trị của USD/CHF đã tăng từ 0.8770 lên 0.8800 trước khi ổn định tại đó khi tâm lý rủi ro suy giảm.

Sự bán tháo xuất hiện sau giờ mở cửa tại châu Âu, với chứng khoán khu vực cũng giảm cùng với HĐTL của Mỹ. HĐTL S&P 500 đã tăng tới 0.5% vào đầu ngày nhưng hiện nay đã giảm lại đúng mức đó. Trong khi đó, chỉ số DAX của Đức đã có chút lưỡng lự khi mở cửa trước khi giảm khoảng 2% tại mức thấp nhất gần đây.

Tâm lý thị trường đang trở nên u ám khi sự phục hồi sau cuộc họp của Fed đang mờ dần và thị trường đang chuẩn bị cho một ngày "Turnaround Thursday".

Sự suy giảm khẩu vị rủi ro đã kéo theo lợi suất trái phiếu giảm, với lợi suất trái phiếu kỳ hạn 10 năm giảm xuống 4.20%. Điều này giúp đồng yên Nhật giữ vững sức mạnh, với USD/JPY giảm từ 148.70 xuống 148.45 trong phiên hôm nay.

Tuy nhiên, đô la Mỹ vẫn mạnh lên trên tất cả các cặp tiền khác, với EUR/USD giảm từ 1.0900 xuống 1.0840 trong phiên giao dịch này và GBP/USD giảm từ 1.3000 xuống 1.2950.

Các đồng tiền hàng hóa cũng đang chịu tác động tiêu cực trong bối cảnh khẩu vị rủi ro giảm, với USD/CAD tăng 0.4% lên 1.4385 và AUD/USD giảm 1.1% xuống 0.6285. Đồng AUD không được hỗ trợ bởi một báo cáo việc làm khá tồi tệ từ Úc.

Sắp tới, chúng ta vẫn còn quyết định chính sách của Ngân hàng Trung ương Anh (BoE) cần chú ý. Nhưng khi nhìn về phiên giao dịch Mỹ, tâm lý rủi ro một lần nữa sẽ là yếu tố chính, với những tiêu đề liên quan đến thuế quan của Trump cùng các diễn biến chính trị và địa chính trị.

Các nhà phân tích ngoại hối từ BBH báo cáo rằng GBP/USD giảm do sự mạnh lên của đồng đô la Mỹ.

Thị trường hoán đổi đang dự đoán cắt giảm 50 điểm cơ bản trong 12 tháng tới.

Dữ liệu thị trường lao động tháng 1 của Vương quốc Anh phù hợp với kỳ vọng và không ảnh hưởng đến dự báo lãi suất của BOE. Tỷ lệ thất nghiệp đạt mức 4.4% so với 4.4% vào tháng 12, tổng mức lương cơ bản tăng 5.9% so với cùng kỳ năm trước, và lương cơ bản khu vực tư nhân (chỉ số quan trọng đối với chính sách) tăng 6.1% so với 6.2% vào tháng 12.

Các chỉ số dẫn đầu cho thấy thị trường lao động có dấu hiệu yếu đi. Vào tháng 2, chỉ số tuyển dụng thường xuyên của KPMG/REC vẫn ở trong khu vực thu hẹp suốt 29 tháng liên tiếp, và khảo sát DMP cho thấy các công ty dự đoán không có sự tăng trưởng việc làm trong năm tới. Thêm vào đó, tỷ lệ việc làm trên thất nghiệp hiện thấp hơn mức 0.6 mà các nhà nghiên cứu của Ngân hàng Trung ương Anh coi là phù hợp với một thị trường lao động cân bằng.

Ngân Hàng Trung ương Anh dự kiến sẽ giữ nguyên lãi suất chính sách ở mức 4.50%. BOE cũng dự báo sẽ duy trì chính sách tiếp cận cẩn trọng và dần dần đối với các đợt cắt giảm lãi suất. Nền kinh tế Vương quốc Anh bất ngờ co lại vào tháng 1, nhưng lạm phát cơ bản vẫn duy trì ở mức cao trên 2%. Báo cáo Chính sách Tiền tệ tiếp theo với các dự báo kinh tế vĩ mô cập nhật sẽ được công bố vào tháng 5. Trong 12 tháng tới, thị trường hoán đổi dự báo sẽ cắt giảm 50 điểm cơ bản và có khả năng cắt giảm thêm 25 điểm cơ bản.

Cắt giảm lãi suất vào cuối năm

Tăng lãi suất vào cuối năm

HĐTL S&P 500

HĐTL S&P 500 giảm 0.4%, khẩu vị rủi ro suy yếu khi chứng khoán châu Âu chìm trong sắc đỏ.

Ngày "Turnaround Thursday" đang hình thành khi tâm lý lo lắng nhanh chóng quay trở lại thị trường hôm nay. Mặc dù các thông báo từ Fed đã giúp làm dịu lo ngại hôm qua, nhưng hôm nay, sự đảo chiều đã xuất hiện khi chứng khoán giảm mạnh. Tại châu Âu, DAX giảm 1.8% và đã xóa bỏ toàn bộ mức tăng trong tuần này.

Trong bối cảnh tâm lý rủi ro u ám hơn, đồng đô la đang tăng giá trên tất cả các cặp tiền, với EUR/USD giảm 0.6% xuống 1.0837 và AUD/USD giảm 1.1% xuống 0.6286 trong ngày hôm nay.

Theo phát biểu của Ủy viên Thương mại EU, Maroš Šefčovič, ông có vẻ đang đề cập đến đợt thuế quan đối ứng dự kiến có hiệu lực vào ngày 1 tháng 4. Đây là phản ứng đối với các thuế quan đối với thép và nhôm mà Mỹ đã áp dụng từ tuần trước và EU đang xem xét hoãn đợt trả đũa này cho đến giữa tháng 4

Đồng USD đang có bước tiến trong giao dịch buổi sáng ở châu Âu khi nó tăng giá so với các đồng tiền chủ chốt khác, ngoại trừ yên Nhật. Cặp EUR/USD bắt đầu mất đà khi giảm 0.5% xuống mức 1.0840. Cặp tiền này đang đối mặt với sự thay đổi xu hướng trong ngắn hạn khi hành động giá vượt qua cả mức trung bình động 100 và 200 giờ:

EUR/USD khung giờ

Cặp GBP/USD cũng giảm 0.4% xuống mức 1.2955, tiếp tục bị từ chối ở mức 1.3000 trong tuần này. Trong khi đó, các đồng tiền của khu vực châu Đại Dương đang chịu ảnh hưởng nặng nề nhất trong hôm nay, với AUD/USD giảm 0.9% sau báo cáo việc làm không khả quan vừa qua. Tỷ lệ thất nghiệp giữ ổn định, nhưng thay đổi việc làm là một con số khá tệ.

Thêm vào đó, áp lực đối với các đồng tiền hàng hóa là sự giảm sút của tâm lý rủi ro. Các hợp đồng tương lai của S&P 500 chỉ tăng 0.1% trong ngày, trong khi các chỉ số ở châu Âu đang thoái lui, với DAX giảm hơn 1%.

Phố Wall có thể đã lấy lại một chút sự ổn định trong giao dịch hôm qua, nhưng rõ ràng, những lo ngại vẫn khó bị xua tan trong thời điểm này.

Nhận xét chính của ông là khẳng định rằng đây sẽ là bước cuối cùng từ SNB về những thay đổi chính sách. Ít nhất cho đến khi có sự thay đổi đáng kể trong triển vọng. Hiện tại, đây nên là bước cuối cùng trong chu kỳ của họ và các nhà giao dịch cũng đồng ý rằng không có thay đổi lãi suất nào được dự báo trong suốt phần còn lại của năm 2025.

Dự báo GDP và CPI:

15h30 (giờ Việt Nam) - Quyết định lãi suất của SNB

SNB dự kiến sẽ cắt giảm 25 điểm cơ bản, đưa lãi suất điều hành xuống mức 0.25%. CPI của Thụy Sĩ được công bố gần đây đã vượt qua kỳ vọng với CPI lõi vẫn giữ vững quanh mức 1.00% so với cùng kỳ năm ngoái. Hơn nữa, gói kích thích tài khóa của Đức dự kiến sẽ thúc đẩy nền kinh tế châu Âu và Thụy Sĩ. SNB có thể nhẹ tay hơn bây giờ mặc dù thị trường định giá 65% khả năng NHTW này sẽ cắt giảm lần cuối cùng trong chu kỳ vào hôm nay (hoặc có khả năng giữ nguyên mức lãi suất hiện tại).

19h00 - Quyết định lãi suất của BoE

BoE dự kiến sẽ giữ nguyên lãi suất điều hành ở mức 4.50% với tỷ lệ bỏ phiếu 7-2. NHTW này vẫn chưa thể thoải mái trong bối cảnh tăng trưởng tiền lương cao và lạm phát dai dẳng. CPI mới nhất của Vương quốc Anh đã vượt qua kỳ vọng với lạm phát dịch vụ, dữ liệu mà BoE quan tâm hơn, đã tăng trở lại mức 5.0% từ 4.4% trước đó.

19h30 - Đơn xin Trợ cấp Thất nghiệp của Hoa Kỳ

Yêu cầu Trợ cấp Thất nghiệp của Hoa Kỳ tiếp tục là một trong những dữ liệu quan trọng nhất cần theo dõi hàng tuần vì nó là một chỉ báo kịp thời hơn về tình trạng của thị trường lao động. Tuần này, Lượng đơn xin trợ cấp lần đầu được dự kiến ở mức 224K so với 220K trước đó.

Tỷ lệ thất nghiệp của Vương quốc Anh giữ ổn định trong tháng với dữ liệu tiền lương tiếp tục ổn định. Tháng 2 cho thấy sự gia tăng trong số lượng người có việc làm, mặc dù con số tháng 1 đã được điều chỉnh giảm. Nhìn chung, đây không phải là một báo cáo quá yếu hay quá mạnh về tiền lương. Tăng trưởng thu nhập thực tế đã giảm nhẹ trong ba tháng tính đến tháng 1 xuống 2.1%, giảm từ 2.6% vào tháng trước. Nhưng nó đã tăng lên kể từ tháng 8 năm ngoái, vì vậy BOE không quá thoải mái.

Tâm lý thị trường đang có vẻ tốt hơn sau những tín hiệu lạc quan từ hôm qua. Chủ tịch Fed Powell đã tái khẳng định rằng ngân hàng trung ương không vội vàng thay đổi lập trường chính sách của mình nhưng đã giúp xoa dịu những lo lắng trên thị trường khi nói rằng lạm phát do thuế quan có thể sẽ chỉ là tạm thời.

Hợp đồng tương lai S&P 500 đã tăng 0.5% ở thời điểm hiện tại. Trong khi đó, chỉ số cơ sở đang tiếp cận ngưỡng quan trọng như hình dưới đây:

Đường MA 100 giờ (đường màu đỏ) đã kiềm chế đà phục hồi hôm qua, trong khi đường MA 200 ở mức khoảng 5.746 cũng là vùng kháng cự quan trọng khác.

Hiện tại, có một số dấu hiệu dự kiến về một đợt phục hồi nhẹ hơn khi xem xét các yếu tố kỹ thuật ngắn hạn như đã thấy ở trên. Điều đó đã không xảy ra kể từ cuối tháng Hai. Vì vậy, đó là một tín hiệu cho thấy những người mua đang tìm cách thăm dò thị trường trước thềm cuối tháng/quý vào tuần tới.

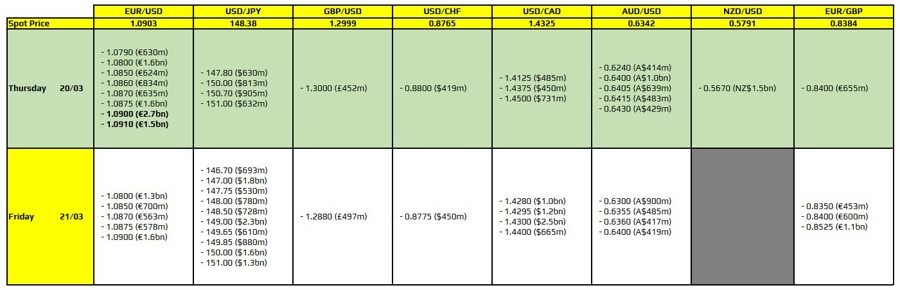

Hôm nay sẽ có hợp đồng quyền chọn đối với cặp EUR/USD đáo hạn ở mức 1.0900-10. Các quyền chọn này có thể đóng vai trò như một lực hút, giữ giá dao động quanh mức này trước khi hết hạn vào cuối ngày. Trong khi đó, tâm điểm của phiên giao dịch châu Âu sẽ là các quyết định chính sách tiền tệ từ SNB và BOE, nhưng tác động đến đồng euro có thể không quá lớn. Ngoài ra, khẩu vị rủi ro tổng thể vẫn đang được duy trì sau đợt phục hồi ngày hôm qua, tạo thêm một yếu tố ổn định cho thị trường trước thời điểm đáo hạn.

Dưới đây là lịch phát biểu của các quan chức ECB dự kiến vào ngày hôm nay

Thống đốc Ngân hàng Trung ương Canada (BoC), Tiff Macklem, sẽ có bài phát biểu tại sự kiện do Calgary Economic Development tổ chức vào lúc 00:05 rạng sáng mai.

Chủ đề của bài phát biểu là "Sự bất định về thuế quan và chính sách tiền tệ", trong đó ông Macklem dự kiến sẽ phân tích tác động của những thay đổi trong chính sách thuế quan đối với nền kinh tế Canada và định hướng điều hành chính sách tiền tệ của BoC.

Sau bài phát biểu, ông sẽ tham gia phiên Hỏi & Đáp, nơi các chuyên gia kinh tế và giới truyền thông có thể đặt câu hỏi về quan điểm của BoC trong bối cảnh kinh tế hiện nay.

Phần lớn các khoản vay mới và dư nợ tại Trung Quốc dựa trên LPR kỳ hạn 1 năm, trong khi LPR kỳ hạn 5 năm ảnh hưởng đến lãi suất thế chấp.

Trong khoảng một năm qua, việc làm đã tăng trưởng khá ổn định. Trước đó, mức tăng trưởng việc làm biến động hơn, vì vậy tôi thường theo dõi tỷ lệ thất nghiệp, vốn có xu hướng giảm (gần đây đã tăng nhẹ nhưng chưa đáng kể). Dữ liệu lần này có thể khiến thị trường đặt cược nhiều hơn về khả năng RBA cắt giảm lãi suất, nhưng vẫn còn quá sớm để khẳng định điều này.

Đồng AUD/USD giảm sau tin tức này.

Báo cáo việc làm gây thất vọng, với số lượng việc làm giảm hơn 80K so với dự kiến và giảm 90K so với tháng trước. Dù vậy, tỷ lệ thất nghiệp không tăng do ít người tham gia vào thị trường lao động hơn, cho thấy nhiều người đã rời bỏ việc tìm kiếm việc làm.

Sau báo cáo này, AUD suy yếu, và kết quả kém khả quan này có thể khiến RBA cân nhắc cắt giảm lãi suất trong thời gian tới.

Chứng khoán Mỹ tăng mạnh vào thứ Tư sau khi Fed quyết định giữ nguyên lãi suất, đúng như dự đoán. Hiện tại, cả Fed và nhà đầu tư đều đang đánh giá tác động của chính sách thuế quan của Tổng thống Donald Trump đối với nền kinh tế và lạm phát. Điều này giúp tâm lý nhà đầu tư tích cực hơn, chỉ số Dow Jones Industrial Average tăng 383.32 điểm, tương đương 0.92%, lên mức 41,964.63. Chỉ số S&P 500 tăng 60.63 điểm, tương đương 1.08%, lên 5,675.29. Chỉ số Nasdaq Composite tăng 246.67 điểm, tương đương 1.41%, lên 17,750.79. Fed giữ lãi suất điều hành trong khoảng 4.25%-4.50% và dự báo sẽ có hai lần giảm lãi suất (mỗi lần 0.25%) trong năm nay, tương tự như dự báo cách đây ba tháng. Đồng thời, Fed cũng hạ dự báo tăng trưởng kinh tế nhưng nâng dự báo lạm phát. Tuy nhiên, các nhà hoạch định chính sách chưa thống nhất về hướng đi tiếp theo, cho thấy sự không chắc chắn trong nội bộ của Fed về cách đối phó với tác động từ các kế hoạch của Trump. Chứng khoán tiếp tục tăng khi Chủ tịch Fed Jerome Powell phát biểu rằng còn quá sớm để dự đoán thuế quan của Mỹ sẽ ảnh hưởng thế nào đến lạm phát. Ông cũng cho biết rất khó để xác định mức độ lạm phát do thuế quan gây ra. Thị trường trái phiếu cũng phản ứng mạnh với chính sách của Fed. Ban đầu lợi suất trái phiếu tăng, nhưng sau đó giảm trở lại khi nhà đầu tư kỳ vọng Fed sẽ cắt giảm lãi suất. Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm giảm xuống 4.249%, trong khi lợi suất trái phiếu 2 năm – thường phản ánh kỳ vọng về lãi suất của Fed – giảm mạnh xuống 3.979%.

Trên thị trường tiền tệ, USD có những biến động đáng chú ý sau khi Fed quyết định giữ nguyên lãi suất. Tuy nhiên, Fed cũng cho biết các nhà hoạch định chính sách dự kiến sẽ cắt giảm lãi suất 0.5% trong năm nay. DXY tăng nhẹ 0.18% lên 103.49. USD/JPY giảm 0.26% xuống 148.87 sau khi BoJ quyết định giữ nguyên lãi suất vào đầu ngày thứ Tư. Quyết định của BoJ, vốn đã được dự đoán trước, cho thấy các nhà hoạch định chính sách muốn có thêm thời gian để đánh giá tác động của rủi ro kinh tế toàn cầu gia tăng do thuế quan cao hơn của Mỹ đối với quá trình phục hồi còn mong manh của Nhật Bản. EUR/USD giảm 0.39% xuống còn 1.09, sau khi chạm mức thấp nhất trong phiên là 1.0860 do lo ngại chênh lệch chính sách tiền tệ giữa Mỹ và châu Âu. Đồng USD nhận được một số hỗ trợ vào đầu ngày nhờ biến động gia tăng sau khi chính quyền Thổ Nhĩ Kỳ bắt giữ đối thủ chính trị chính của Tổng thống Tayyip Erdogan, khiến đồng lira lao dốc khoảng 12% xuống mức thấp kỷ lục. Đồng lira của Thổ Nhĩ Kỳ mất tới 14.5% trong phiên rồi phục hồi nhẹ, chốt phiên giảm 3.62% ở mức 38.00 TRY/USD. Thị trưởng Istanbul, Ekrem Imamoglu, đã bị bắt với cáo buộc tham nhũng và hỗ trợ một nhóm khủng bố. Đảng đối lập chính gọi đây là "một cuộc đảo chính nhằm vào tổng thống tiếp theo".

Trên thị trường hàng hóa, vàng lập đỉnh, dầu tăng nhẹ nhờ dữ liệu cung cầu. Giá vàng bật tăng mạnh và lập mức cao kỷ lục sau khi Fed hạ dự báo tăng trưởng và phát tín hiệu cắt giảm lãi suất. Vàng giao ngay tăng 0.43% lên 3,047.00 USD/ounce, HĐTL vàng tăng 0.24% lên 3,042.30 USD/ounce. Giá vàng được hỗ trợ bởi đồng USD suy yếu và nhu cầu trú ẩn an toàn gia tăng. Giá dầu cũng nhích lên nhờ dữ liệu cho thấy lượng dầu dự trữ tại Mỹ giảm, báo hiệu nhu cầu tiêu thụ cao hơn. Đồng thời, thị trường cũng theo dõi sát sao thỏa thuận ngừng bắn giữa Nga và Ukraine, có thể ảnh hưởng đến nguồn cung dầu toàn cầu. Giá dầu thô WTI của Mỹ tăng 0.39% lên 67.16 USD/thùng, trong khi dầu Brent tăng 0.31% lên 70.78 USD/thùng. Bitcoin tăng 4.33% lên 85,561.91 USD, Ethereum tăng 6.69% lên 2,032.87 USD do tâm lý lạc quan sau khi Fed hạ dự báo kinh tế.

Một phóng viên của The Guardian trên Twitter cho biết Bộ trưởng Tài chính Vương quốc Anh, Reeves, sẽ không đưa ra bất kỳ thay đổi nào về thuế trong tuyên bố mùa xuân vào tuần tới.