Đặt cược vào suy thoái kinh tế, giới đầu tư đang đẩy dòng tiền 'chạy' sang trái phiếu Chính phủ Mỹ

Mai Khánh Linh

Junior Editor

Trong một cuộc phỏng vấn đầu, với trên cương vị Bộ trưởng Tài chính Mỹ hồi tháng 2, ông Scott Bessent nhấn mạnh rằng lợi suất trái phiếu – chứ không phải giá cổ phiếu – mới là chỉ số thị trường tài chính mà ông và Tổng thống Donald Trump quan tâm nhất.

Dù không nói rõ lý do, nhưng điều này cũng dễ hiểu: lợi suất trái phiếu Mỹ ảnh hưởng trực tiếp đến lãi suất vay mua nhà, chi phí tài trợ cho các doanh nghiệp, và quan trọng hơn cả – đó là công cụ chi phối chi tiêu của chính phủ Mỹ.

Kể từ thời điểm đó, thị trường chứng khoán Mỹ đã lao dốc mạnh – chỉ số giảm 13% tính đến sáng thứ Sáu tại New York. Thị trường cổ phiếu vốn rất “nhạy cảm” với bất ổn, dưới thời Tổng thống Trump sự bất định lại ngày càng gia tăng: chính sách thuế quan thay đổi liên tục, cắt giảm nhân sự khu vực công, và những động thái chống lại chủ nghĩa đa phương đã phủ bóng đen lên triển vọng kinh tế.

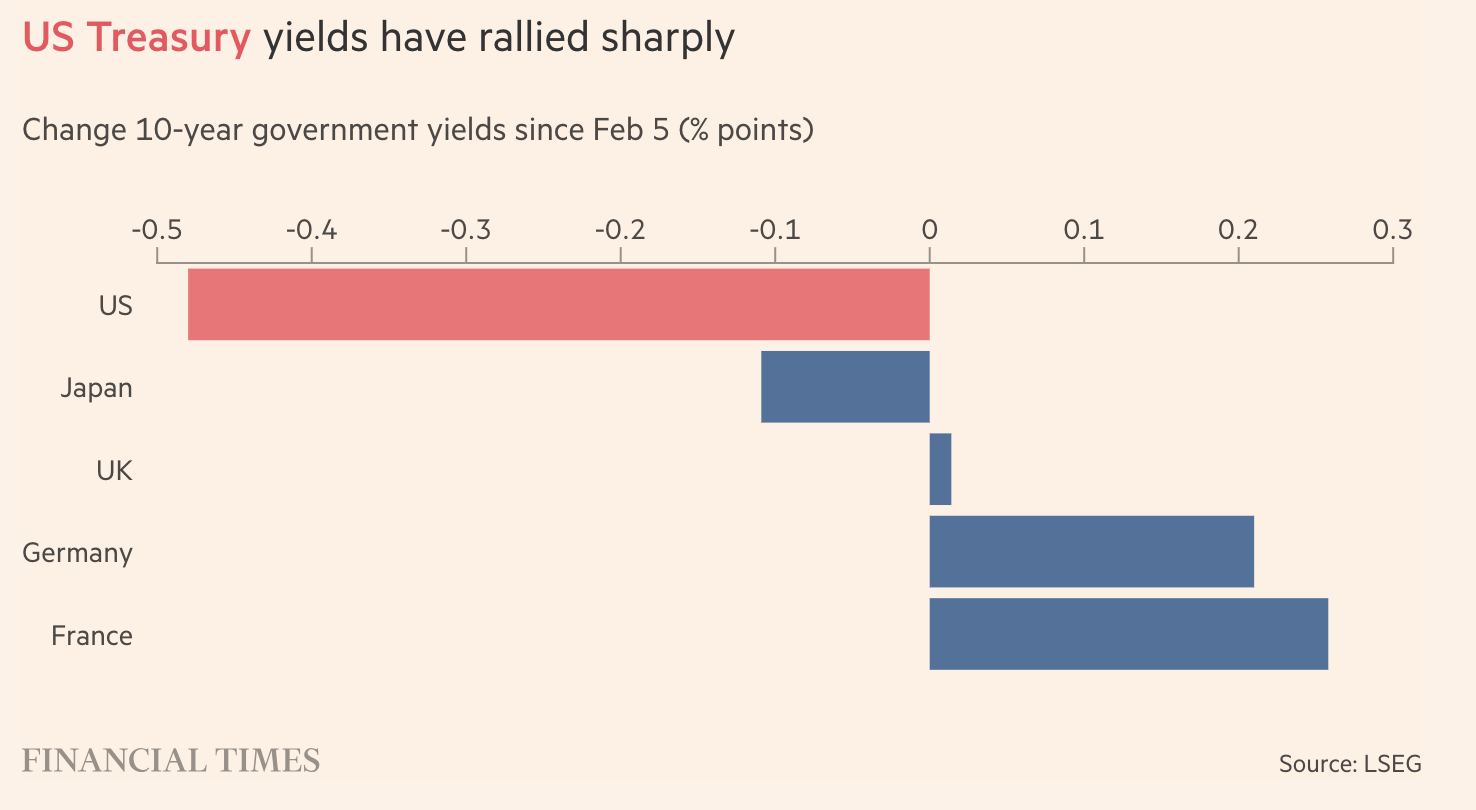

Thế nhưng, trái phiếu chính phủ Mỹ lại tăng giá – tức là lợi suất giảm.

Đi ngược xu thế toàn cầu

Trong bối cảnh lợi suất trái phiếu toàn cầu đang tăng, diễn biến tại Mỹ là một ngoại lệ. Trái phiếu chính phủ kỳ hạn 10 năm của Anh, Pháp, Đức đều ghi nhận lợi suất tăng trong cùng giai đoạn. Trong khi đó, thị trường trái phiếu Mỹ vẫn giữ được sức hút – một minh chứng hiếm hoi cho “chủ nghĩa ngoại lệ của Mỹ” trong bối cảnh thị trường chứng khoán ngày càng sa sút.

Sự mạnh mẽ của trái phiếu Mỹ càng đáng chú ý khi đặt trong bối cảnh dự báo lạm phát tăng và nợ công ngày càng nghiêm trọng – những yếu tố vốn là “kẻ thù truyền thống” của thị trường trái phiếu. Kể từ sau cuộc phỏng vấn của Bessent, cả giới phân tích lẫn thị trường đều điều chỉnh tăng kỳ vọng lạm phát. Văn phòng Ngân sách Quốc hội (CBO) thậm chí còn dự báo thâm hụt ngân sách và nợ liên bang sẽ tiếp tục tăng đều đặn trong những năm tới.

Ngoài ra, thị trường còn râm ran tin đồn về một “Thỏa thuận Mar-a-Lago”, trong đó Mỹ có thể ép các đồng minh hoán đổi trái phiếu chính phủ – một động thái mang tính cưỡng ép. Ý tưởng này từng xuất hiện trong một báo cáo của ông Stephen Miran – trước khi ông trở thành Chủ tịch Hội đồng Cố vấn Kinh tế của Trump. Khi được hỏi về khả năng triển khai kế hoạch này, Miran chỉ nói rằng ưu tiên hiện tại của chính quyền là thuế quan.

Lợi suất trái phiếu chính phủ Mỹ tăng mạnh

Chúng ta không rõ bao nhiêu trong số 3,800 tỷ USD trái phiếu kho bạc Mỹ thuộc sở hữu của các chính phủ đồng minh, nhưng ý tưởng hoán đổi ép buộc chắc chắn không phải là tín hiệu tích cực để họ tiếp tục mua thêm.

Vì sao trái phiếu Mỹ vẫn hấp dẫn?

Lý do là: lợi suất giảm đi kèm với các tín hiệu suy yếu rõ rệt từ nền kinh tế. Các chỉ số kinh tế dẫn đầu đang lao dốc – điều mà các chính phủ thường lo ngại, nhưng thị trường trái phiếu lại hoan nghênh. Lý do là khi kinh tế yếu, khả năng Cục Dự trữ Liên bang (Fed) cắt giảm lãi suất sẽ tăng lên, khiến những trái phiếu đang có lãi suất cao trở nên giá trị hơn.

Những dấu hiệu suy yếu này chủ yếu đến từ chính sách trong nước. Các chỉ số “dữ liệu mềm” – như khảo sát niềm tin người tiêu dùng hay chỉ số quản lý mua hàng trong lĩnh vực sản xuất – đều cho thấy mức độ lo ngại lớn về triển vọng kinh tế. Giờ đây, cả Fed lẫn thị trường đều đang theo dõi sát sao để xem liệu các “dữ liệu cứng” – như GDP, việc làm, tiêu dùng – có sụt giảm theo hay không.

Trong một báo cáo có tiêu đề “Sẽ có đổ máu” vào thứ Sáu, JPMorgan đã nâng mức rủi ro suy thoái toàn cầu trong năm nay từ 40% lên 60%, nếu Mỹ vẫn giữ nguyên chính sách tăng thuế quan. Kể từ tháng 2 đến nay, thị trường trái phiếu Mỹ đã “định giá trước” gần 3 đợt cắt giảm lãi suất nữa của Fed.

Trái phiếu Mỹ – nơi trú ẩn an toàn bất chấp nghịch lý

Dù đang áp dụng chính sách thương mại có thể tự gây tổn thương, trái phiếu chính phủ Mỹ vẫn được săn đón. Lý do nằm ở vai trò trung tâm của đồng USD trong hệ thống tài chính toàn cầu. Trái phiếu Mỹ không chỉ là kênh đầu tư an toàn, mà còn là tài sản chủ lực trong bảng cân đối kế toán của nhiều chính phủ và doanh nghiệp trên toàn thế giới.

Chừng nào Mỹ còn giữ vị thế thống trị tiền tệ, Fed vẫn có thể cắt giảm lãi suất khi cần và chính phủ Mỹ vẫn có thể phát hành thêm trái phiếu để bù đắp thiếu hụt ngân sách. Dù có những lo ngại về các ý tưởng “điên rồ” như ép đổi nợ, giới đầu tư vẫn tin rằng chính quyền sẽ không dám mạo hiểm đánh mất vị thế dự trữ của đồng USD – một “đặc quyền ngạo nghễ” mà nếu mất đi, hậu quả sẽ lan ra toàn hệ thống tài chính toàn cầu.

Nghịch lý là: các nhà đầu tư trái phiếu đang tìm nơi trú ẩn khỏi chính những tổn thương mà thuế quan Mỹ đang gây ra – bằng cách mua chính trái phiếu của chính phủ Mỹ. Ít nhất là vào lúc này.

“Phố Wall đã được ưu ái quá lâu rồi”, Bessent từng nói trong một cuộc phỏng vấn. “Giờ là lúc Phố Chính (Main Street - một thuật ngữ tiếng lóng được các nhà kinh tế sử dụng để gọi chung cho các doanh nghiệp nhỏ độc lập của Mỹ) được quan tâm”. Nhưng thị trường trái phiếu lại đang đặt cược rằng chính quyền Trump đang tự gây tổn thương cho chính nền kinh tế Mỹ. Và nếu đúng như vậy, thì “Phố Chính” có lẽ sẽ còn phải chờ.

Financial Times