Cuộc bầu cử giữa nhiệm kỳ của Mỹ ảnh hưởng như thế nào đến Fed và USD?

Võ Trí Mạnh

Junior Analyst

Trừ khi giá xăng và lạm phát giảm mạnh, khả năng cao đảng Dân chủ sẽ mất quyền kiểm soát , ít nhất là Hạ viện vào tay đảng Cộng hòa. Viễn cảnh bị tê liệt trở lại Washington, có ý nghĩa sâu sắc đối với Fed và Đô la Mỹ. Fed có thể trở thành “người chơi duy nhất”, giống như những gì đã xảy ra từ năm 2011 đến năm 2016 và từ năm 2019 đến 2020.

Động thái như vậy sẽ có ý nghĩa sâu sắc đối với cả chính sách tài khóa và tiền tệ của Hoa Kỳ trong những năm tới và tác động trực tiếp đến USD, chứng khoán, TPCP Hoa Kỳ, giá vàng, giá dầu và tiền điện tử.

NGƯỢC DÒNG THỜI GIAN

Năm 2010, sau khi cựu Tổng thống Mỹ Barack Obama và đa số đảng Dân chủ tại Thượng viện và Hạ viện thông qua Đạo luật Chăm sóc Sức khỏe Hợp túi tiền trong Cuộc khủng hoảng Tài chính Toàn cầu, đã có một làn sóng phản ứng dữ dội từ các cử tri trên khắp cả nước. Để cứu hệ thống ngân hàng, thị trường nhà ở và ngành công nghiệp ô tô, chính phủ đã tăng chi tiêu mạnh mẽ để giúp kích thích nền kinh tế.

Nhưng hậu quả là hầu hết các hộ gia đình Mỹ tiếp tục gặp khó khăn về tài chính và thị trường lao động suy yếu. Tỷ lệ thất nghiệp của Mỹ vẫn ở mức gần hai con số do thị trường nhà đất vẫn ở trong tình trạng hỗn loạn. Cuộc bầu cử giữa nhiệm kỳ năm 2010 của Mỹ chứng kiến đảng Dân chủ mất quyền kiểm soát Hạ viện. Sự bế tắc xuất hiện tại Washington, khi Quốc hội bị chia rẽ, từ chối thúc đẩy chi tiêu chính phủ nhiều hơn.

Các thành viên đảng Cộng hòa trong cuộc bầu cử giữa nhiệm kỳ năm 2010 của Hoa Kỳ, đã yêu cầu giảm ngân sách để kiểm soát chi tiêu của chính phủ. Tranh cãi xảy ra sau đó, dẫn đến việc ngân sách bị thu hồi và Hoa Kỳ mất xếp hạng tín dụng AAA từ Standard & Poor’s vào tháng 8 năm 2011. Đến năm 2014, giữa nhiệm kỳ thứ hai của cựu Tổng thống Mỹ Obama, đảng Dân chủ mất quyền kiểm soát Thượng viện.

Trong khi chính phủ liên bang đã bị tê liệt bởi sự chia rẽ trong Quốc hội, chỉ có một người duy nhất hỗ trợ cho nền kinh tế Mỹ: FED.

CHÍNH SÁCH CỦA FED TRONG LÚC CHÍNH PHỦ BỊ CHIA RẼ

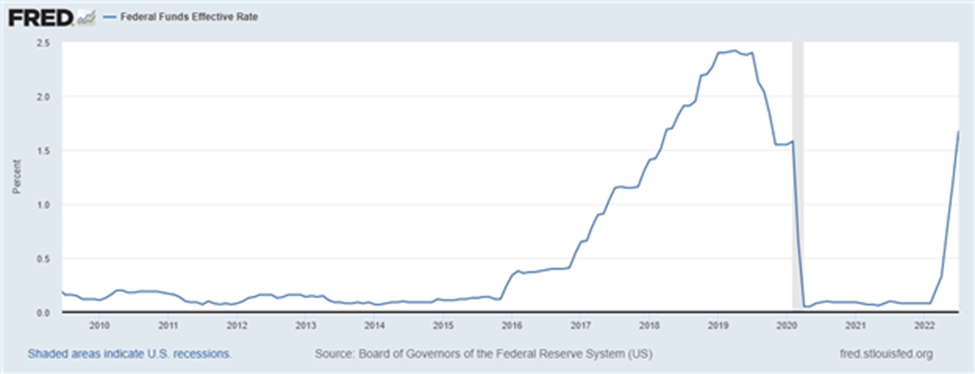

Từ năm 2011 đến năm 2016, chính phủ bị tê liệt nên không thể thông qua bất kỳ gói kích thích bổ sung nào khiến Fed chỉ có một vài lựa chọn: tăng lãi suất và kìm hãm sự phục hồi sau jủng hoảng tài chính toàn cầu; hoặc giữ lãi suất gần bằng 0 và hy vọng rằng nền kinh tế Mỹ tiếp tục phục hồi. Cục Dự trữ Liên bang đã chọn phương án thứ hai.

Giai đoạn 2011-2016 không phải là thời kỳ duy nhất bế tắc ở Washington trong những năm gần đây. Điều tương tự cũng xảy ra trong giai đoạn 2019 đến 2020 trong nhiệm kỳ của cựu Tổng thống Hoa Kỳ Donald Trump. Chi tiêu của chính phủ bị hạn chế cho đến khi đại dịch Covid xảy ra. Hành động này có nghĩa là Fed sẽ phải lùi chu kỳ tăng lãi suất, đưa ra các đợt cắt giảm lãi suất để giúp thúc đẩy giá tài sản. Ngay cả khi Quốc hội thông qua các gói kích thích, Fed đã giảm lãi suất xuống 0.00-0.25% một lần nữa trong khi bắt đầu lại việc mua tài sản.

CÁC NHẬN ĐỊNH CHO CUỘC BẦU CỬ SẮP TỚI

Nếu cuộc bầu cử giữa nhiệm kỳ năm 2022 của Hoa Kỳ gây ra bế tắc ở Washington - Đảng Cộng hòa chỉ kiểm soát Hạ viện hoặc cả hai viện của Quốc hội trong khi đảng Dân chủ ở Nhà Trắng - điều đó có nghĩa là Fed sẽ nhanh chóng trở thành “người chơi duy nhất” một lần nữa.

Nếu tỷ lệ lạm phát của Mỹ giảm xuống trong vài tháng tới, (không ảnh hưởng gì đến thành phần của Quốc Hội) điều này có nghĩa là Cục Dự trữ Liên bang phải tiếp tục ngăn chặn một cuộc suy thoái kinh tế mạnh mẽ hơn.

Nếu Fed chuyển hướng và cắt giảm lãi suất, hay thậm chí ở mức cực đoan, tái mua tài sản một lần nữa để khuyến khích các nhà đầu tư thay đổi khẩu vị rủi ro (do đó làm giảm lợi suất trên các tài sản an toàn hơn, buộc họ phải phân bổ cho các tài sản nhạy cảm với tăng trưởng, rủi ro hơn) tác động có thể sẽ không khác so với những gì đã xảy ra từ năm 2011 đến năm 2016 hoặc từ năm 2019 đến năm 2020. Sự thay đổi như vậy có thể khiến đồng Dollar yếu hơn; lợi suất Kho bạc Hoa Kỳ thấp hơn; giá vàng cao hơn; giá dầu cao hơn và giá tiền điện tử cao hơn.

Daily FX