Chỉ thuế quan thôi là chưa đủ: Vì sao đưa sản xuất về nước là một cuộc đại tu chính sách toàn diện? | Investing.com

Diệu Linh

Junior Editor

Được phân tích bởi chuyên gia từ Investing.com

Có một mâu thuẫn vốn có trong Chủ nghĩa Tư bản Nhà nước - Doanh nghiệp. Những người ủng hộ thị trường tự do cho rằng bất kỳ Chính sách công nghiệp nào của Nhà nước cũng sẽ thất bại vì Nhà nước không thể chọn người thắng và người thua hiệu quả bằng Thị trường. Tuy nhiên, Chủ nghĩa Tư bản Doanh nghiệp liên tục vận động hành lang Nhà nước giảm lãi suất và thuế, làm suy yếu tiền tệ để sản phẩm của doanh nghiệp rẻ hơn trên thị trường nước ngoài, dựng lên hàng rào thuế quan / thương mại chống lại các đối thủ toàn cầu theo chủ nghĩa trọng thương, v.v.

Nói cách khác, Nhà nước nên tránh xa thị trường tự do trừ khi điều đó phục vụ mục đích của người dân.

Nguồn mâu thuẫn vốn có khác là trách nhiệm của Nhà nước không chỉ dừng lại ở việc thúc đẩy lợi nhuận khu vực tư nhân. Các doanh nghiệp có đặc quyền chỉ tập trung vào một điều: thúc đẩy lợi nhuận và 'giá trị cổ đông'. Các Chính phủ có trách nhiệm rộng lớn hơn nhiều so với việc thúc đẩy lợi nhuận - ví dụ, an ninh quốc gia, vốn đã bị ảnh hưởng nặng nề do phi công nghiệp hóa và việc chuyển giao toàn bộ chuỗi cung ứng ra nước ngoài.

Thuế quan cao hiện đang được áp dụng để điều chỉnh việc các doanh nghiệp chuyển sản xuất ra nước ngoài (offshoring) vốn đã thúc đẩy lợi nhuận một cách đáng kinh ngạc. Vấn đề là thuế quan không đủ để đảo ngược offshoring thành đưa sản xuất về nước (reshoring). Thuế quan đóng vai trò như một chiếc búa tạ hữu ích nhưng búa tạ có phạm vi sử dụng hạn chế.

Có nhiều yếu tố phức tạp hơn thuế quan trong quyết định đưa sản xuất về nước. Điều ít người nhận ra là mọi Nhà nước đều có một Chính sách công nghiệp trên thực tế được thiết lập bởi toàn bộ các chính sách và quy định của Nhà nước. Chính sách công nghiệp này là ngầm định chứ không phải là một tập hợp mục tiêu và chính sách tường minh, và do đó, các phần khác nhau của Chính sách công nghiệp ngầm định này thực sự có thể mâu thuẫn nhau.

Giống như Nhà nước không có đặc quyền chỉ tập trung duy nhất vào lợi nhuận, các tập đoàn cũng không có đặc quyền đánh cược tương lai công ty dựa trên một chính sách duy nhất của Nhà nước mà có khả năng thay đổi. Các doanh nghiệp phải cân nhắc rất nhiều yếu tố trước khi bỏ ra hàng tỷ USD để di chuyển chuỗi cung ứng và cơ sở sản xuất. Các yếu tố này bao gồm:

1. Cấu trúc thuế

2. Gánh nặng quy định

3. Yêu cầu môi trường

4. Nguồn nhân công và chi phí lao động

5. Chi phí vốn

6. Khả năng tiếp cận tín dụng

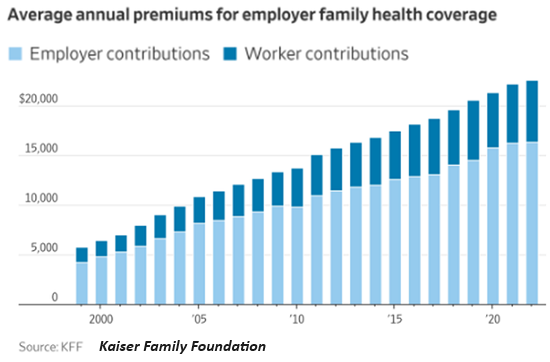

7. Chi phí chăm sóc sức khỏe cho người lao động

8. Tự động hóa / AI

9. Điều kiện và độ cạnh tranh của thị trường trong nước và toàn cầu

10. Tâm lý công chúng

Các chính sách của Nhà nước thiết lập nhiều thông số ảnh hưởng đến các quyết định về việc đưa sản xuất về nước: sự phức tạp của luật thuế, chi phí chăm sóc sức khỏe, chi phí vốn, quy định môi trường, mức độ dễ dàng hoặc khó khăn khi kinh doanh, sự sẵn có và kỹ năng của lực lượng lao động, v.v.

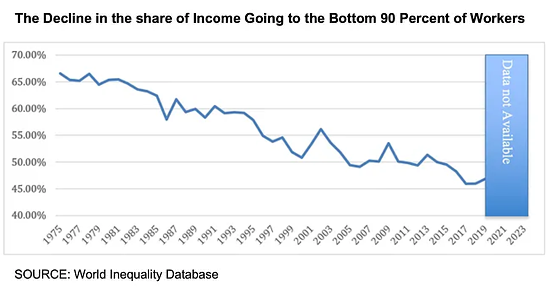

Chính sách công nghiệp hiện tại của Hoa Kỳ đã khuyến khích siêu toàn cầu hóa và siêu tài chính hóa, gây bất lợi cho lợi ích và an ninh quốc gia. Phố Wall, tầng lớp chính trị và Giới doanh nghiệp Mỹ đã hưởng lợi từ các chính sách này trong khi 90% người dân ở tầng lớp dưới chịu thiệt.

Đây không phải là kết quả của 'các lực lượng thị trường', mà là kết quả của các chính sách Nhà nước.

Điểm mấu chốt là tất cả các chính sách Nhà nước này phải được thay đổi nếu người Mỹ với tư cách là một quốc gia thực sự nghiêm túc về việc đưa các chuỗi cung ứng quan trọng về nước. Đánh thuế quan thôi là chưa đủ. Tôi đã từ lâu ủng hộ ở đây về một cấu trúc thuế doanh nghiệp được đơn giản hóa triệt để với thuế suất cố định 5% áp dụng trên bất kỳ lợi nhuận nào được báo cáo theo quý tạm thời (pro forma).

Thuế doanh nghiệp có thể được giảm cho các công ty tìm nguồn cung ứng tất cả các thành phần và lắp ráp sản phẩm của họ ở Bắc Mỹ. Có nhiều cách để khuyến khích đưa sản xuất về nước đáng tin cậy và khả thi hơn chỉ dùng thuế quan.

Tôi đã ủng hộ việc chuyển gánh nặng thuế từ người lao động và người sử dụng lao động (thuế An sinh Xã hội và Medicare do tất cả người lao động và người sử dụng lao động đóng) sang vốn thông qua phí giao dịch đối với tất cả các giao dịch vốn và việc loại bỏ các ưu đãi / miễn giảm thuế cho vốn. Vì 10% người giàu nhất sở hữu / kiểm soát 80% đến 90% tổng số vốn tạo ra thu nhập. Qua đó thay đổi chính sách từ lao động / người sử dụng lao động sang vốn sẽ chuyển gánh nặng thuế sang những người Mỹ giàu có nhất, những người đã hưởng lợi rất nhiều từ các chính sách trên thực tế của siêu toàn cầu hóa và siêu tài chính hóa.

Tôi cũng đã nhiều lần lưu ý ở đây rằng hệ thống chăm sóc sức khỏe hiện tại sẽ tự nó làm quốc gia phá sản. Cải cách triệt để là cần thiết để cải thiện sức khỏe tổng thể của người Mỹ và giảm chi phí đang tăng vọt mỗi ngày. Phần lớn chi phí chăm sức khỏe tăng vì bị các doanh nghiệp trục lợi, gian lận hoặc thủ tục giấy tờ không cần thiết.

Chiếc búa tạ thuế quan có tác dụng nhưng rất hạn chế. Nếu chúng ta nghiêm túc về việc đưa các chuỗi cung ứng chiến lược về nước, chúng ta phải giải quyết tất cả những vấn đề khó khăn mà tầng lớp giàu có nhất muốn giữ nguyên vì họ đã hưởng lợi rất nhiều từ các chính sách hiện hành.

Không có cải cách nào trong số này là dễ dàng. Có nhiều nâu thuẫn lợi ích và sự đánh đổi phức tạp cần được đàm phán để những chi tiêu mà quốc gia đòi hỏi sẽ được phân cho những người có khả năng chi trả tốt nhất. Đó là những người có của cải và động lực để vận động hành lang mạnh mẽ nhất nhằm đảm bảo những nhu cầu của quốc gia không "sờ gáy" họ, và đó chính là thách thức chính trị: liệu chúng ta có để nguyên hiện trạng vì nó có lợi cho một số ít người quyền lực nhất, hay chúng ta đặt an ninh quốc gia lên trên lợi ích khu vực tư nhân?

Investing