Các chỉ báo cơ bản cho thấy Mỹ đang suy thoái - sự thật hay chỉ là nhầm lẫn nhất thời?

Trần Quốc Khải

Junior Editor

Các nhà đầu tư ngày nay thực sự muốn biết Mỹ có đang suy thoái hay không và mặc dù “cơn thịnh nộ” của thị trường tuần trước đã may mắn kết thúc, vẫn còn một số lo ngại. Dữ liệu kinh tế lại không cho thấy cái nhìn rõ ràng về viễn cảnh suy thoái của nền kinh tế. Tuy nhiên, một loạt các chỉ số suy yếu lại càng làm dấy lên lo ngại về “bờ vực” ngày càng gần đối với Mỹ.

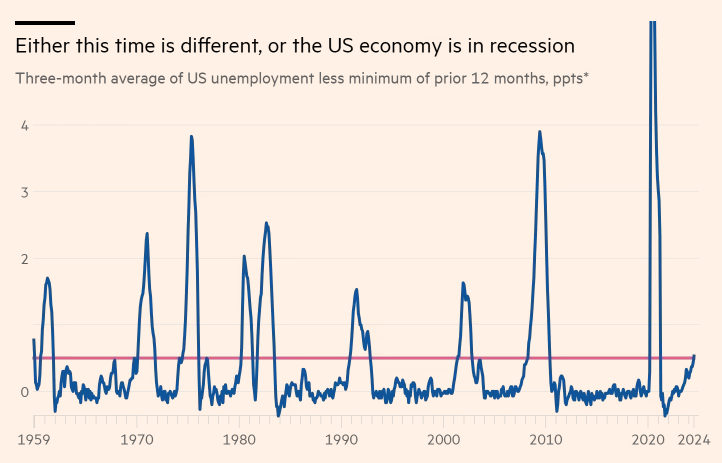

Đứng đầu trong các chỉ số dự báo suy thoái là quy tắc Sahm, ban đầu được nhà kinh tế học Claudia Sahm đưa ra để kích hoạt một gói kích thích tài khoá. Quy tắc này dựa trên quy luật lịch sử rằng kể từ năm 1970, nếu tỷ lệ thất nghiệp trung bình của 3 tháng gần nhất có mức tăng vượt quá 0.5 điểm phần trăm so với 12 tháng trước đó, một cuộc suy thoái sẽ xảy ra. Đáng lo ngại là vào tháng 7, chỉ số này đã “nhấp nháy” báo động.

Tỷ lệ thất nghiệp trung bình 3 tháng của Mỹ đang cho thấy mức tăng báo động

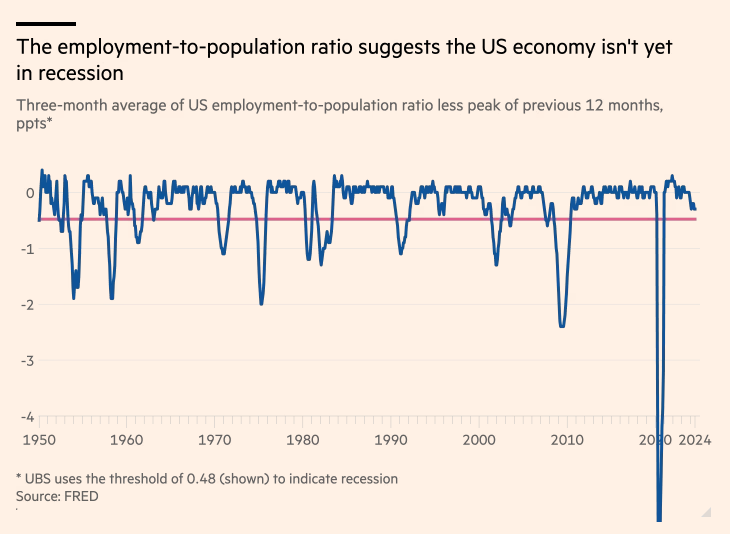

Vào thời điểm này, điều cần làm là đưa ra phán đoán chính xác hơn dựa trên các điểm dữ liệu khác. Nhưng các nhà đầu tư thường phản ứng dữ dội, vì vậy các nhà phân tích đã phải làm việc bận rộn với các dữ liệu bổ sung. Ví dụ, một phần báo cáo do UBS công bố dựa trên tỷ lệ lao động trên dân số, đưa ra thông điệp rằng suy thoái vẫn chưa xảy ra.

Tỷ lệ lao động trên dân số cho thấy nền kinh tế Mỹ vẫn chưa suy thoái

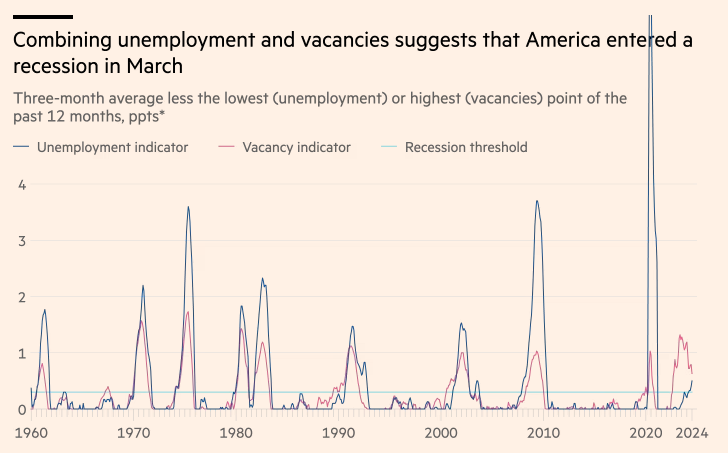

Vào ngày 11/8, Pascal Michaillat của Đại học California và Emmanuel Saez của Đại học California đã tạo ra quy tắc Michez. Quy tắc này là sự kết hợp quy tắc Sahm có điều chỉnh cùng với một chỉ số tương tự về sự thay đổi số lượng việc làm, cho thấy xu hướng phát hiện ra suy thoái với tốc độ ấn tượng. Thật vậy, quy tắc này cho thấy Mỹ đã suy thoái từ tháng 3.

Tỷ lệ thất nghiệp và số lượng việc làm còn trống gợi ý rằng nền kinh tế Mỹ đã suy thoái từ tháng 3

Thật tồi tệ khi cả quy tắc Sahm và Michez đều cho thấy suy thoái đã xảy ra. Nhưng khi có nhiều tuyên bố rằng lần này có thể sẽ khác, những chỉ số này lại mang tới những cảnh báo thực sự về sức khỏe nền kinh tế.

Bắt đầu với quy tắc Sahm. Ernie Tedeschi của Đại học Yale đã chỉ rằng, từ tháng 1 đến tháng 6 năm 2024, tỷ lệ thất nghiệp gia tăng gần như hoàn toàn đến từ những người mới tham gia và tái gia nhập lực lượng lao động. Điều này cho thấy tỷ lệ thất nghiệp gia tăng do nguồn cung lao động cao hơn, chứ không phải do nhu cầu giảm mạnh. Ông Tedeschi cho biết: “Vào tháng 7, tỷ lệ thất nghiệp tạm thời cũng tăng, điều này thực sự cần xem xét kỹ lưỡng”.

Cảnh báo này cũng áp dụng cho quy tắc Michez, vốn cũng dựa trên những thay đổi về tỷ lệ thất nghiệp. Mặc dù dữ liệu về số lượng việc làm còn trống trong lịch sử là thước đo hữu ích cho thị trường lao động, nhưng gần đây, dữ liệu này có thể đang đưa ra kết quả tích cực “giả tạo”. Trong vài năm qua, có vẻ như sự tương tác giữa tình trạng thất nghiệp và số lượng việc làm còn trống có phần không chính xác, điều này cho thấy kinh nghiệm trong lịch sử có thể không phải là chỉ dẫn tốt cho hiện tại.

Nhìn chung, đây là một tình huống khó có thể khẳng định. Nền kinh tế Mỹ có thể đang trong thời kỳ suy thoái, mặc dù một loạt các chỉ số khác cho thấy điều này là không thể. Vậy còn chỉ số nào có thể phản ánh sự mơ hồ này?

Michaillat và Saez đã thử nghiệm, xác định 2 ngường với mức độ chắc chắn tăng từ 0%-100%. Ngưỡng dưới - mà nền kinh tế đã vượt qua vào tháng 3 - là mức thấp nhất của chỉ báo mà tất cả các cuộc suy thoái kể từ năm 1960 đã vượt qua. Ngưỡng trên của là mức cao nhất của chỉ báo mà tất cả các cuộc suy thoái đã vượt qua.

Họ xác định xác suất nền kinh tế đang trong thời kỳ suy thoái nằm giữa ngưỡng dưới và ngưỡng trên. Dựa trên dữ liệu mới nhất, con số là 40%.

Hiểu một cách đơn giản, một người sẽ bị đau bụng nếu ăn ít nhất 6 quả dâu tây (ngưỡng dưới), tuy nhiên, mỗi lần bị đau bụng người đó đều ăn 10 quả dâu tây (ngưỡng trên). Do đó, việc ăn 8 quả dâu tây tương ứng với 50% khả năng người đó sẽ bị đau bụng.

Bên cạnh việc các học giả có thực sự đang mô tả một loại chỉ số tin cậy hay không, phương pháp này có vẻ khá nhạy cảm với khung thời gian đã chọn. Nếu các học giả quay trở lại những năm 1930, ngưỡng trên của họ sẽ thấp hơn, nâng khả năng xảy ra suy thoái hiện tại lên 67%.

Thách thức cơ bản ở đây là đã có 9 cuộc suy thoái kể từ năm 1960, không đủ để xây dựng các mô hình chắc chắn nhằm xác định suy thoái giai đoạn hậu đại dịch. Vì vậy, một số sự thất vọng đối với nền kinh tế là không thể tránh khỏi.

Financial Times